投资学精要(博迪)(第五版)习题答案英文版chapter14&15

Essentials of Investments (BKM 5th Ed.)

Answers to Suggested Problems – Lecture 8

Handout: Answers to the options handout are provided at the back of the handout.

Chapter 14:

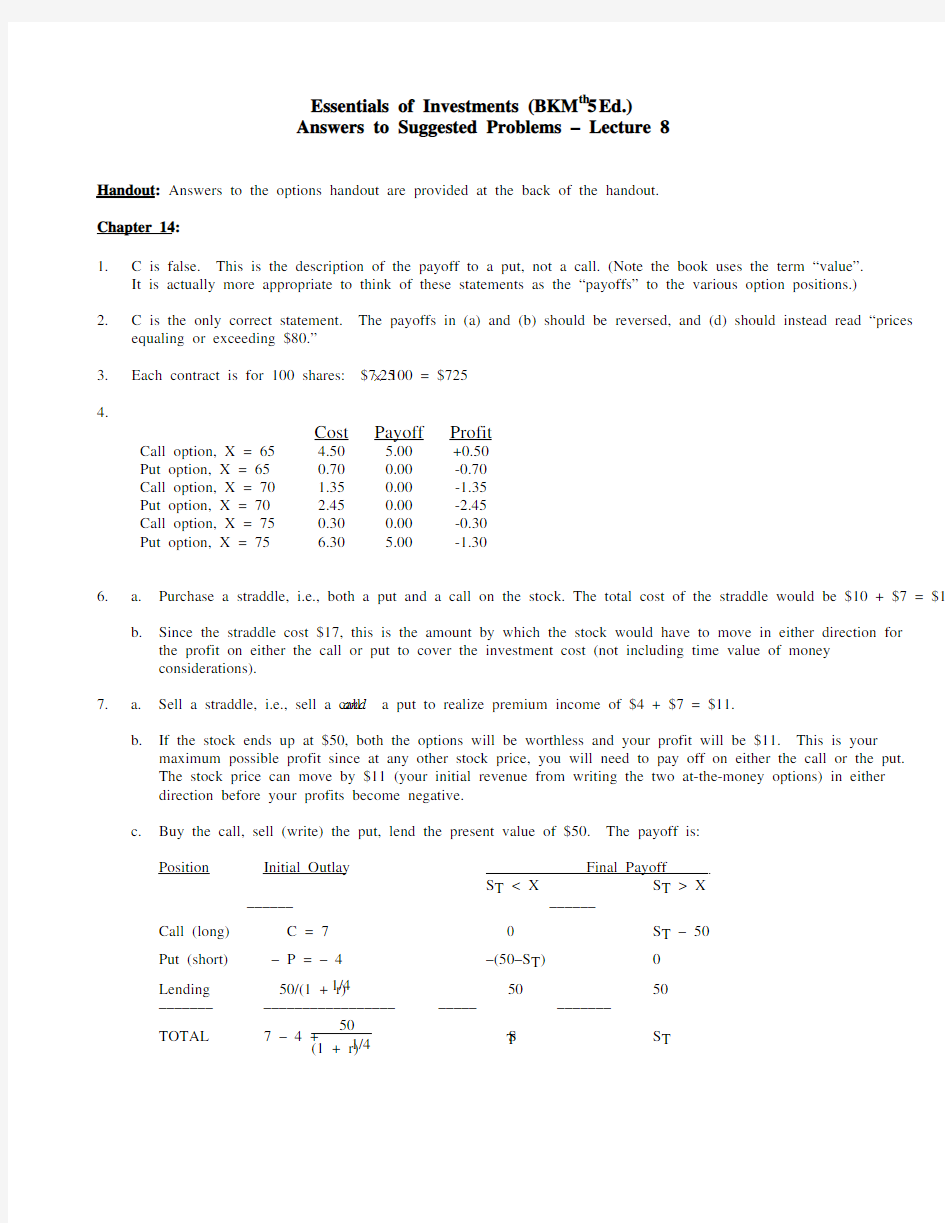

1. C is false. This is the description of the payoff to a put, not a call. (Note the book uses the term “value”.

It is actually more appropriate to think of these statements as the “payoffs” to the various option positions.)

2. C is the only correct statement. The payoffs in (a) and (b) should be reversed, and (d) should instead read “prices

equaling or exceeding $80.”

3. Each contract is for 100 shares: $7.25 × 100 = $725

4.

Cost Payoff Profit

Call option, X = 65 4.50 5.00 +0.50

Put option, X = 65 0.70 0.00 -0.70

Call option, X = 70 1.35 0.00 -1.35

Put option, X = 70 2.45 0.00 -2.45

Call option, X = 75 0.30 0.00 -0.30

Put option, X = 75 6.30 5.00 -1.30

6. a. Purchase a straddle, i.e., both a put and a call on the stock. The total cost of the straddle would be $10 + $7 = $1

7.

b. Since the straddle cost $17, this is the amount by which the stock would have to move in either direction for

the profit on either the call or put to cover the investment cost (not including time value of money

considerations).

7. a. Sell a straddle, i.e., sell a call and a put to realize premium income of $4 + $7 = $11.

b. If the stock ends up at $50, both the options will be worthless and your profit will be $11. This is your

maximum possible profit since at any other stock price, you will need to pay off on either the call or the put.

The stock price can move by $11 (your initial revenue from writing the two at-the-money options) in either

direction before your profits become negative.

c. Buy the call, sell (write) the put, lend the present value of $50. The payoff is:

Position Initial Outlay Final Payoff

S T < X S T > X

––––––

––––––

Call (long) C = 7 0 S T – 50

Put (short) – P = – 4 –(50–S T) 0

Lending 50/(1 + r)1/4 50 50

––––––– –––––––––––––––––

–––––

–––––––

TOTAL 7 – 4 +

50

(1 + r)1/4

S T S T

The initial outlay equals the present value of $50 + $3. In either scenario, you end up with the same payoff as you would if you bought the stock itself.

9. a. Butterfly Spread Position S < X 1 X 1 < S < X 2 X 2 < S < X 3 X 3 < S Long call (X 1) 0 S – X 1 S – X 1 S – X 1 Short 2 calls (X 2) 0 0 –2(S – X 2) –2(S – X 2) Long call (X 3) 0 0

S – X 3

Total 0

S – X 1 2X 2 – X 1 – S

(X 2–X 1 ) – (X 3–X 2) = 0

X 2 – X 1

S T

X 1X 2Payoff

X

3

b. Vertical combination

Position S < X 1 X 1 < S < X 2 S >X 2 ––––––––––– –––––– –––––––––– –––––– Long call (X 2) 0 0 S – X 2

Long put (X 1) X 1 – S 0 0 Total X 1 – S 0 S – X 2

X 1

S T

X 1X 2

Payoff

17. The put with the higher exercise price must cost more. Therefore, the net outlay to establish the portfolio is

positive.

S T

Payoff

5

90

95Profit

22. Buy a share of stock, write a call with X = 50, write a call with X = 60, and buy a call with X = 110.

S T < 50 50 < S T < 60 60 < S T < 110 S T > 110

–––––––––––––––––––––––––––––––––––––––––––––––– Buy share of stock S T S T S T S T Write call (X = 50) 0 – (S T – 50)

– (S T – 50) – (S T – 50)

Write call (X = 60)

– (S T – 60)

– (S T – 60)

Buy call (X = 110) 0 0 0 S T – 110

–––––– –––––––––– –––––––– ––––––––– TOTAL S T 50 110 – S T 0 The investor is making a volatility bet. Profits will be highest when volatility is low and the stock price ends up in the

interval between $50 and $60.

Chapter 15:

1. Put values also increase as the volatility of the underlying stock increases. We see this from the parity relation as

follows:

C = P + S0 – PV(X + Dividend)

Given a value of S and a risk-free interest rate, if C increases because of an increase in volatility, so must P to keep the parity equation in balance.

Numerical example:

Suppose you have a put with exercise price 100, and that the stock price can take on one of three values: 90, 100, 110. The payoff to the put for each stock price is:

price 90 100 110

Stock

value 10 0 0

Put

Now suppose the stock price can take on one of three alternate values also centered around 100, but with less volatility: 95, 100, 105. The payoff to the put for each stock price is:

price 95 100 105

Stock

value 5 0 0

Put

The payoff to the put in the low volatility example has one-half the expected value of the payoffs in the high volatility example.

22. a.

Position S < X S > X

Stock S + D S + D

Put X – S 0

Total X + D S + D

b.

Position S < X S > X

Call 0 S – X

Zeroes X + D X + D

Total X + D S + D

The total payoffs for each of the two strategies are the same, regardless of the stock price (S).

c. The cost of the stock-plus-put portfolio is (S0 + P). The cost of the call-plus-zero portfolio is:

[C + PV(X + D)]. Therefore:

S0 + P = C + PV(X + D)

This is the put-call parity relationship in equation 15.3.

24. You can skip question 24. We did not cover this in class.

博迪投资学第七版第5-10章答案

第五章 12、投资股票的预期收益是18000,而无风险的短期国库券的预期收益是5000,所以,预期的风险溢价将会是130000 第六章:风险厌恶和资本配置风险资产 14、a .E(r C ) = 8% = 5% + y(11% – 5%) ? 5.05 1158y =--= b . C = y P = 0.50 15% = 7.5% c .第一个客户更厌恶风险,所能容忍的标准差更小。 第七章:优化风险投资组合 1、正确的选择是c 。直观地讲,我们注意到因为所有的股票都有相同的期望回报率和标准差,所以我们选择股票的风险最低。股票A 是在这股票中关联性最低的。更正式地讲,我们注意到,当所有的股票拥有同样的预期回报率,对任一风险厌恶投资者的最优资产组合是整个方差最小的资产组合。当这个投资组合是限制股票A 和一个额外的股票,我们的目的都是为了去找G 和与包括A 的任何组合,然后选择最小方差的投资组合。通过I 和J 这两只股票,这个G 放入回归加权公式是: )I (w 1)J (w )r ,r (Cov 2)r ,r (Cov )I (w Min Min J I 2J 2I J I 2J Min -=-σ+σ-σ= 因为所有的标准偏差都是等于20%: Cov(r I , r J ) = I J = 400 and w Min (I) = w Min (J) = 0.5

这个直观的结果就是一项有效边界的任何财产,也就是说,其他拥有有效的边界最小方差的投资组合的协方差本质上等于它的方差。(否则,额外的分散投资将进一步降低方差。) 在这种情况下,(I, J)的回归加权标准差变成: Min(G) = [200(1 + I J)]1/2 这导致了直观的结果,就是因为股票D和股票A的期望与其相关性最低,而最优的投资组合就是同样得投资股票A和股票D,他们的标准偏差均为17.03%。 4、b 6、c 16、 17、 d.

博迪投资学第九版英文答案

CHAPTER 1: THE INVESTMENT ENVIRONMENT PROBLEM SETS 1.Ultimately, it is true that real assets determine the material well being of an economy. Nevertheless, individuals can benefit when financial engineering creates new products that allow them to manage their portfolios of financial assets more efficiently. Because bundling and unbundling creates financial products with new properties and sensitivities to various sources of risk, it allows investors to hedge particular sources of risk more efficiently. 2.Securitization requires access to a large number of potential investors. To attract these investors, the capital market needs: 1. a safe system of business laws and low probability of confiscatory taxation/regulation; 2. a well-developed investment banking industry; 3. a well-developed system of brokerage and financial transactions, and; 4.well-developed media, particularly financial reporting. These characteristics are found in (indeed make for) a well-developed financial market. 3.Securitization leads to disintermediation; that is, securitization provides a means for market participants to bypass intermediaries. For example, mortgage-backed securities channel funds to the housing market without requiring that banks or thrift institutions make loans from their own portfolios. As securitization progresses, financial intermediaries must increase other activities such as providing short-term liquidity to consumers and small business, and financial services. 4.Financial assets make it easy for large firms to raise the capital needed to finance their investments in real assets. If Ford, for example, could not issue stocks or bonds to the general public, it would have a far more difficult time raising capital. Contraction of the supply of financial assets would make financing more difficult, thereby increasing the cost of capital. A higher cost of capital results in less investment and lower real growth.

[全]投资学-博迪-考研真题详解[下载全]

投资学-博迪-考研真题详解 1大量证据显示,通货膨胀率高的经济体()。[暨南大学2018金融硕士] A.货币总量增长很快 B.利率水平很低 C.财政赤字很低 D.经济增长很快 【答案】A查看答案 【解析】以弗里德曼为代表的新货币数量说认为,如果货币数量与产量以同一比率增长,就不会引起通货膨胀。但当货币数量的增长率超过了产量的增长率时,就一定会造成通货膨胀。特别是当经济达到充分就业后,由于产量不能进一步上升,因此,货币数量的任何增长都将引起一般物价水平的上升,而一旦人们对这种物价上升产生预期,整个经济就会陷入工资一物价螺旋式上升的过程,进而使由货币供给过多而引起的通货膨胀愈演愈烈。 2下列哪种表述是错误的?()[中山大学2018金融硕士] A.不同到期期限的债券的利率随时间一起波动 B.收益率曲线通常向上倾斜

C.如果短期利率较高,收益率曲线通常向下倾斜 D.如果短期利率较低,收益率曲线通常是翻转的 【答案】D查看答案 【解析】D项,如果短期利率较高,收益率曲线通常是向下倾斜的;如果短期利率较低,收益率曲线通常是向上倾斜的。 3某投资者参与保证金卖空交易,初始保证金比例为50%,保证金最低维持率为20%,投资者以每股25元的价格买入400股,则当股票价格跌破每股()元时,投资者必须追加保证金。[上海财经大学2017金融硕士] A.15.625 B.10 C.20 D.5 【答案】A查看答案 【解析】初始保证金比例为50%,买入标的资产价值为25×400=10000元,即相当于投资者向经纪人借入10000×(1-50%)=5000元买入了价值为10000元的标的股票。设股票价格为P,则400股股票价值为400P,账户中权益价值为400P-5000,保证金比率为(400P-5000)/400P,当(400P-5000)/400P<20%,即P<15.625时,投资者将收到保证金催缴通知。

投资学 博迪 第九版 中文答案 第一章

第1章:投资环境 问题集 1.的确,实际资产决定经济的物质享受。然而,当金融工程创建新产品时, 个人可以受益,可以让他们更有效地管理金融资产投资组合。因为对于不同的风险来源,捆绑和拆分创造具有新属性和敏感性的金融产品,能让投资者更有效地对冲特定来源的风险。 2.证券化需要大量的潜在投资者。为了吸引这些投资者,资本市场需求: 1。一个安全系统的商业法律和概率低的没收的税收法律/法规; 2。一个成熟的投资银行业; 3。成熟的经纪和金融交易系统,; 4。发达的媒介,尤其是财务报告。 这些特征在一个发达的金融市场中具有。 3.证券化导致金融脱媒;也就是说,证券化为市场参与者提供了一个手段绕过中介。例如,抵押贷款支持证券是房地产市场获得资金不需要通过银行或储蓄机构发放贷款的投资组合。随着资产证券化的发展,金融中介机构必须增加其他活动,例如向消费者和小型企业提供短期流动性,金融服务。 4.金融资产使大公司筹集支持实物资产投资的资本变得容易。如果福特,例如,可以不向公众发行股票或债券,这将更难以筹集资金。紧缩金融资产的供应将使融资更加困难,从而增加了资本成本。更高的资本成本导致更少的投资和较低的实际增长。 5.即使公司不需要发行股票,股票市场对于财务经理依然很重要。股票价格提供关于公司投资项目的市场价值的重要信息。例如,如果股票价格大幅上涨,经理可能得出结论,认为公司的前景是光明的。这对于公司继续投资扩大资产业务可能是个有用的信号。此外,股票可以在二级市场交易是对初始投资者更具吸引力的方面,因为他们知道他们可以出售股票。反过来这会使得市场投资者更愿意购买初始股票,从而使得公司更容易在股市筹集资金。6.a、不会,价格的增加不会增加经济的生产能力。 b、是的,股票在这些资产的价值增加了。 c、未来业主作为一个整体更糟,因为抵押贷款债务也增加了。此外,这个房 价泡沫最终会破裂,社会作为一个整体将承受损失。 7.a 银行贷款是兰尼的金融负债,收到的现金是兰尼的金融资产。银行的金融资产转换成本票。 b 兰尼将金融资产投入到软件开发,则兰尼得到实物资产,开发的软件。没 有创造和减少金融资产,金融资产(现金)只是从一方转移到了另一方。 c 兰尼用实物资产(软件)和微软公司交换了金融资产(1500股股票),如 果微软为了支付兰尼增发了新股,则创造了金融资产。 d 兰尼将股票金融资产转化为了现金金融资产。兰尼将部分现金金融资产还 给银行,赎回借据金融资产,则减少了金融资产。 8

博迪《投资学》(第10版)笔记和课后习题详解答案

博迪《投资学》(第10版)笔记和课后习题详解完整版>精研学习?>无偿试用20%资料 全国547所院校视频及题库全收集 考研全套>视频资料>课后答案>往年真题>职称考试 第一部分绪论 第1章投资环境 1.1复习笔记 1.2课后习题详解 第2章资产类别与金融工具 2.1复习笔记 2.2课后习题详解 第3章证券是如何交易的 3.1复习笔记 3.2课后习题详解 第4章共同基金与其他投资公司 4.1复习笔记 4.2课后习题详解 第二部分资产组合理论与实践 第5章风险与收益入门及历史回顾 5.1复习笔记 5.2课后习题详解 第6章风险资产配置 6.1复习笔记 6.2课后习题详解 第7章最优风险资产组合 7.1复习笔记 7.2课后习题详解 第8章指数模型 8.1复习笔记 8.2课后习题详解 第三部分资本市场均衡 第9章资本资产定价模型 9.1复习笔记 9.2课后习题详解 第10章套利定价理论与风险收益多因素模型 10.1复习笔记 10.2课后习题详解 第11章有效市场假说

11.1复习笔记 11.2课后习题详解 第12章行为金融与技术分析 12.1复习笔记 12.2课后习题详解 第13章证券收益的实证证据 13.1复习笔记 13.2课后习题详解 第四部分固定收益证券 第14章债券的价格与收益 14.1复习笔记 14.2课后习题详解 第15章利率的期限结构 15.1复习笔记 15.2课后习题详解 第16章债券资产组合管理 16.1复习笔记 16.2课后习题详解 第五部分证券分析 第17章宏观经济分析与行业分析 17.1复习笔记 17.2课后习题详解 第18章权益估值模型 18.1复习笔记 18.2课后习题详解 第19章财务报表分析 19.1复习笔记 19.2课后习题详解 第六部分期权、期货与其他衍生证券第20章期权市场介绍 20.1复习笔记 20.2课后习题详解 第21章期权定价 21.1复习笔记 21.2课后习题详解 第22章期货市场 22.1复习笔记 22.2课后习题详解 第23章期货、互换与风险管理 23.1复习笔记 23.2课后习题详解 第七部分应用投资组合管理 第24章投资组合业绩评价 24.1复习笔记

博迪《投资学》笔记和课后习题详解(期权定价)【圣才出品】

第21章期权定价 21.1 复习笔记 1.期权定价的基本概念 (1)内在价值与时间价值 令S0表示股票的价格,X表示看涨期权的执行价格,则称S0-X为实值期权的内在价值,因为这是立即执行期权所带来的收益。虚值期权与平价期权的内在价值为零,期权实际价格与内在价值的差通常称为期权的时间价值。 期权的时间价值指的是期权价格于期权现时的市场价值之差,它是期权价格的一部分,其价值来源于期权合约距离到期日还有一段时间。期权的大部分时间价值其实是一种“波动性价值”,只要持有者不执行期权,其收益就不可能小于零。随着期权到期日的临近,股价的大幅上涨,看涨期权价值接近“经调整的”内在价值,即股价减去执行价格的现值,即S0-PV(X)。 当股票价格非常低时,期权价值几乎为零,因为几乎没有执行的可能性。当股价非常高时,期权价值接近调整的内在价值。当期权近似为两平时,期权的价格波动性价值很高。看涨期权的价值总是随着股价上涨而增加,当期权处于深度实值时,期权价值上涨的幅度与股票价格上涨的幅度相同。 (2)期权价值的决定因素 影响看涨期权价值的因素至少有六个:股票价格、执行价格、股票价格的波动性、到期期限、利率及股票红利率。这些因素对期权价值的影响如表21-1所示。

表21-1 看涨期权价值的决定因素 2.期权价值的限制 (1)看涨期权价值的限制 看涨期权价值不可能为负。此外,假定股票将在到期日之前的时间T(现时为0时刻)支付数量为D的红利,现在比较两个资产组合,一个包括一份股票看涨期权,而另一个则是由股票与数额为(X+D)/(1+r f)T的借款构成的杠杆化股权头寸,在期权到期日那天,借款偿付额为X+D美元。 表21-2 到期日杠杆化股权头寸的收益如下: 其中S r指股票在期权到期日的价格。股票的收益为无红利股票价值加上所收到的红利,股票加借款头寸的总收益是正或负,取决于S T是否超过X。建立这种资产组合的净现金流出量为S0-(X+D)/(1+r f)T,也就是说,0时刻股票的价格减去初始借款额。 如果期权在实值状态被执行,其收益为S T-X,否则为零。所以在期权收益与杠杆化股

博迪投资学简答题汇总

夏普比率:也就是风险溢价与超额收益的标准差之比,反映股指基金过去的业绩。也是资本配置线的斜率,等于每增加一单位标准差整个投资组合增加的期望收益。 确定等价收益率:即风险投资的效用值,也就是为使无风险投资与风险投资具有相同的吸引力而确定的无风险投资报酬率。换句话说,就是在确定收益相同情况下,能够提供与正在考虑的这个投资组合相同的效用值的收益率。 套利:利用证券定价之间的不一致来赚取无风险利润的行为,通过买卖价差获利。 风险资产的有效边界:所有从全局最小方差投资组合往上且在最小方差边界上的组合,都是可能的最优风险-收益组合,因而是最优的投资组合。全局最小方差以上的边界被称为风险资产的有效边界。期望假说:即远期利率等于期货短期利率的期望值,换句话说,F2=E(r2)和流动性溢价等于0。如果F2 =E(r2),可以将长期收益等于未来期望收益利率。 久期:即有效到期时间,每一息票期限或债券本金偿付的加权平均。每次偿付时间的权重与那次偿付所占的债券总价值成比例,即:偿付的现值除以债券价格。 利率期限结构:是指在在某一时点上,不同期限资金的收益率与到期期限之间的关系。利率期限结构是由一系列的远期利率和一个本期已知的即期利率组成。 凸性:利率的上升所导致的价格的下降,其幅度小于相同程度的利率的下降导致的价格上升,这一特征成为凸性。久期本质上是价值曲线在当前利率和债券价格点的斜率,凸性则是斜率的变化量。其是对债券价格利率敏感性的二阶估计,是对债券久期利率敏感性的测量。 免疫:债券组合的主要风险来自利率变化,就是期限结构的改变。免疫是保护债券组合避免利率风险的一种策略。管理者选择久期等于他们负债的到期期限的债券组合,利用价格风险和再投资利率风险互相抵消的特点,保证管理者不受损失。 资本市场线:消极策略包含了两个消极的投资组合:实际无风险的短期国库券(或者可供选择的货币市场基金)和模仿公开市场指数的普通股基金,代表这样策略的资本配置线称为资本市场线。 保险原则:所有风险都是独立的,任何一种特殊来源的风险可以降低到可以忽略的水平,由于独立的风险来源使风险降低至一个很低的水平有时被称为保险原则。 一价法则:如果两种资产在所有相关经济方面均相等,那么二者市场价格应相等。 套利:假设:(1)因素模型能描述证券收益(2)市场有足够多的证券来分散非系统风险(3)完善证券市场不允许任何套利机会存在。将因素模型与无套利条件相结合得到的期望收益与风险的关系,这种平衡方法 有效市场的三种形式:弱有效性:当前价格完全反映历史价格,简单地说,知道过去的价格模式对更好的预测未来的价格没有什么帮助。半强有效性:当前价格反映所有公共信息,包括像年度报告和新项目这类的信息等。强有效性:当前价格完全反映所有信息,包括公共信息和秘密信息 绩效评价的五个指标:夏普测度:夏普测度是用投资组合的长期平均超额收益除以这个时期收益的标准差,它测度了对总波动性权衡的回报。特雷诺测度:与夏普测度相似,特雷诺测度给出了单位风险的超额收益,但他用的是系统风险而不是全部风险。詹森测度:是建立再CAPM测算基础上的投资组合的平均收益,他用刀的是投资组合的B值和平均市场收益,其结果即为投资组合的a值。信息比率:用投资组合的a值除以其非系统风险,他测算的是每单位非系统风险所带来的非常规收益,前者指在原则上可通过持有市场上全部投资组合而完全分散掉的那一部分风险 投资者:厌恶者,风险厌恶性的投资者会放弃公平博弈或更糟的投资组合。中性者,风险中性的投资者只是根据期末收益率来判断风险预期。偏好者,更加愿意参加公平博弈与赌博,这种投资者将风险的“乐趣”考虑在内之后反而使他们的期望收益率升高。 均值方差模型和单指数模型的比较:与均值方差模型相比,该模型所需要估计的数值大为减少,它只需要估计各证券的超额收益、敏感系数、公司特有方差及市场投资组合的预期收益率方差,这比估计各证券之间的协方差的工作量少一个数量级。但该模型的精确度不如马柯维茨组合投资模型,它依赖于各证券收益率的单指数结构假设的合理性。CAPM假设1存在着大量投资者,每个投资者的财富相对于所有投资者的财富总和来说是微不足道的。投资者是价格的接受者,单个投资者的交易行为对资产价格不发生影响2所以投资者都在同一证券持有期计划自己的投资行为。3投资者投资范围仅限于公开金融市场上交易的资产,4不存在证券的交易费用及税收。5所有投资者均是理性的,追求投资资产组合的方差最小化,这意味着他们都采用马科维茨的资产选择模型。6所有投资者对证券金额经济局势的看法都一致。那么:1所有投资者按市场组合M来配置资产2资本市场线(CML)与有效前沿相切于M点。市场投资组合不仅在有效边界上,而且在最优资本配置线与有效边界相切的切点上。3市场组合的风险溢价与市场风险和个人投资者的平均风险厌恶程度成比例4单个资产的风险溢价与市场组合M的风险溢价是成比例的,且比例为β CAPM和APT比较:APT并不要求满足证券市场线关系的基准资产组合是真实的市场组合,任何在证券市场线上的充分分散化的组合都可以作为基准资产的组合,这样由于不需要考虑现实中不存在市场组合,APT就比CAPM灵活的多,另外APT对证券市场线关系的实际应用也有了进一步的改进,如果指数组合并没有精确地替代市场组合,这在CAPM 中很重要,那么只要这个指数组合是充分分散化的,证券市场线仍然成立) 协方差和相关系数:1、协方差是一个用于测量投资组合中某一具体投资项目相对于另一投资项目风险的统计指标,通俗点就是投资组合中两个项目间收益率的相关程度,正数说明两个项目一个收益率 上升,另一个也上升,收益率呈同方向变化。如果 是负数,则一个上升另一个下降,表明收益率是反 方向变化。协方差的绝对值越大,表示两种资产收 益率关系越密切;绝对值越小表明这两种资产收益 率的关系越疏远。2、由于协方差比较难理解,所 以将协方差除以两个投资方案投资收益率的标准 差之积,得出一个与协方差具有相同性质却没有量 化的数。这个数就是相关系数。 CAL:就是任意风险资产或资产组合与无风险资产 rf连线,CML:从无风险资产rf与风险资产组合 有效边界相切于M点的射线,是资本配置线中斜率 最大的一条线。SML:是描述任何资产风险(B值) 与预期收益对应关系的线。刻画的是作为风险资产 的函数的单项资产的风险溢价 资本市场线和证券市场线的区别:资本市场线通过 标准来衡量每单位总风险的风险溢价(超过无风险 收益的收益)。资本市场线只应用于有效市场投资 组合,证券市场线刻画的是作为风险资产的函数的 单项资产的风险溢价。证券市场线经常被用来衡量 投资表现。 解释利率期限结构1流动偏好理论。这种理论认为 长期债券收益高于短期债券收益,因为短期债券流 动性高,易于变现,而长期债券流动性差。人们购 买长期债券在某种程度上牺牲了流动性,因而要求 得到补偿。2预期理论。该理论认为,如果人们预 期利率会上升,长期利率就会高于短期利率。这就 是说,如果所有投资者预期利率上升,收益曲线将 向上倾斜;当经济周期从高涨、繁荣即将过渡到衰 退时如果人们预期利率保持不变,那么收益曲线将 持平;如果在经济衰退初期人们预期未来利率会下 降,那么就会形成向下倾斜的收益曲线。3市场分 割理论。它是说,因为人们有不同的期限偏好,所 以长期、中期、短期债券便有不同的供给和需求, 从而形成不同的市场,它们之间不能互相替代。根 据供求量的不同,它们的利率各不相同。 债券定价法则:①债券价格与收益率成反比②债券 的到期收益升高会导致其价格变化幅度小于等规 模的收益下降③长期债券价格对利率变化的敏感 性比短期债券更高④当到期时间增加时,债券价格 对收益变化的敏感性以下降的比率增加⑤利率风 险与债券息票率成反比⑥债券价格对其收益变化 的敏感性与当前出售债券的到期收益成反比 夏普比率:也就是风险溢价与超额收益的标准差之 比,反映股指基金过去的业绩。也是资本配置线的 斜率,等于每增加一单位标准差整个投资组合增加 的期望收益。 确定等价收益率:即风险投资的效用值,也就是为 使无风险投资与风险投资具有相同的吸引力而确 定的无风险投资报酬率。换句话说,就是在确定收 益相同情况下,能够提供与正在考虑的这个投资组 合相同的效用值的收益率。 套利:利用证券定价之间的不一致来赚取无风险利 润的行为,通过买卖价差获利。 风险资产的有效边界:所有从全局最小方差投资组 合往上且在最小方差边界上的组合,都是可能的最 优风险-收益组合,因而是最优的投资组合。全局 最小方差以上的边界被称为风险资产的有效边界。 期望假说:即远期利率等于期货短期利率的期望 值,换句话说,F2=E(r2)和流动性溢价等于0。如 果F2 =E(r2),可以将长期收益等于未来期望收益 利率。 久期:即有效到期时间,每一息票期限或债券本金 偿付的加权平均。每次偿付时间的权重与那次偿付 所占的债券总价值成比例,即:偿付的现值除以债 券价格。 利率期限结构:是指在在某一时点上,不同期限资 金的收益率与到期期限之间的关系。利率期限结构 是由一系列的远期利率和一个本期已知的即期利 率组成。 凸性:利率的上升所导致的价格的下降,其幅度小 于相同程度的利率的下降导致的价格上升,这一特 征成为凸性。久期本质上是价值曲线在当前利率和 债券价格点的斜率,凸性则是斜率的变化量。其是 对债券价格利率敏感性的二阶估计,是对债券久期 利率敏感性的测量。 免疫:债券组合的主要风险来自利率变化,就是期 限结构的改变。免疫是保护债券组合避免利率风险 的一种策略。管理者选择久期等于他们负债的到期 期限的债券组合,利用价格风险和再投资利率风险 互相抵消的特点,保证管理者不受损失。 资本市场线:消极策略包含了两个消极的投资组 合:实际无风险的短期国库券(或者可供选择的货 币市场基金)和模仿公开市场指数的普通股基金, 代表这样策略的资本配置线称为资本市场线。 保险原则:所有风险都是独立的,任何一种特殊来 源的风险可以降低到可以忽略的水平,由于独立的 风险来源使风险降低至一个很低的水平有时被称 为保险原则。 一价法则:如果两种资产在所有相关经济方面均相 等,那么二者市场价格应相等。 套利:假设:(1)因素模型能描述证券收益(2) 市场有足够多的证券来分散非系统风险(3)完善 证券市场不允许任何套利机会存在。将因素模型与 无套利条件相结合得到的期望收益与风险的关系, 这种平衡方法 有效市场的三种形式:弱有效性:当前价格完全反 映历史价格,简单地说,知道过去的价格模式对更 好的预测未来的价格没有什么帮助。半强有效性: 当前价格反映所有公共信息,包括像年度报告和新 项目这类的信息等。强有效性:当前价格完全反映 所有信息,包括公共信息和秘密信息 绩效评价的五个指标:夏普测度:夏普测度是用投 资组合的长期平均超额收益除以这个时期收益的 标准差,它测度了对总波动性权衡的回报。特雷诺 测度:与夏普测度相似,特雷诺测度给出了单位风 险的超额收益,但他用的是系统风险而不是全部风 险。詹森测度:是建立再CAPM测算基础上的投资 组合的平均收益,他用刀的是投资组合的B值和平 均市场收益,其结果即为投资组合的a值。信息比 率:用投资组合的a值除以其非系统风险,他测算 的是每单位非系统风险所带来的非常规收益,前者 指在原则上可通过持有市场上全部投资组合而完 全分散掉的那一部分风险 投资者:厌恶者,风险厌恶性的投资者会放弃公平 博弈或更糟的投资组合。中性者,风险中性的投资 者只是根据期末收益率来判断风险预期。偏好者, 更加愿意参加公平博弈与赌博,这种投资者将风险 的“乐趣”考虑在内之后反而使他们的期望收益率 升高。 均值方差模型和单指数模型的比较:与均值方差 模型相比,该模型所需要估计的数值大为减少,它 只需要估计各证券的超额收益、敏感系数、公司特 有方差及市场投资组合的预期收益率方差,这比 估计各证券之间的协方差的工作量少一个数量级。 但该模型的精确度不如马柯维茨组合投资模型,它 依赖于各证券收益率的单指数结构假设的合理性。 CAPM假设1存在着大量投资者,每个投资者的财 富相对于所有投资者的财富总和来说是微不足道 的。投资者是价格的接受者,单个投资者的交易行 为对资产价格不发生影响2所以投资者都在同一 证券持有期计划自己的投资行为。3投资者投资范 围仅限于公开金融市场上交易的资产,4不存在证 券的交易费用及税收。5所有投资者均是理性的, 追求投资资产组合的方差最小化,这意味着他们都 采用马科维茨的资产选择模型。6所有投资者对证 券金额经济局势的看法都一致。那么:1所有投资 者按市场组合M来配置资产2资本市场线(CML)与 有效前沿相切于M点。市场投资组合不仅在有效边 界上,而且在最优资本配置线与有效边界相切的切 点上。3市场组合的风险溢价与市场风险和个人投 资者的平均风险厌恶程度成比例4单个资产的风 险溢价与市场组合M的风险溢价是成比例的,且比 例为β CAPM和APT比较:APT并不要求满足证券市场线关 系的基准资产组合是真实的市场组合,任何在证券 市场线上的充分分散化的组合都可以作为基准资 产的组合,这样由于不需要考虑现实中不存在市场 组合,APT就比CAPM灵活的多,另外APT对证券 市场线关系的实际应用也有了进一步的改进,如果 指数组合并没有精确地替代市场组合,这在CAPM 中很重要,那么只要这个指数组合是充分分散化 的,证券市场线仍然成立) 协方差和相关系数:1、协方差是一个用于测量投资 组合中某一具体投资项目相对于另一投资项目风 险的统计指标,通俗点就是投资组合中两个项目间 收益率的相关程度,正数说明两个项目一个收益率 上升,另一个也上升,收益率呈同方向变化。如果 是负数,则一个上升另一个下降,表明收益率是反 方向变化。协方差的绝对值越大,表示两种资产收 益率关系越密切;绝对值越小表明这两种资产收益 率的关系越疏远。2、由于协方差比较难理解,所 以将协方差除以两个投资方案投资收益率的标准 差之积,得出一个与协方差具有相同性质却没有量 化的数。这个数就是相关系数。 CAL:就是任意风险资产或资产组合与无风险资产 rf连线,CML:从无风险资产rf与风险资产组合 有效边界相切于M点的射线,是资本配置线中斜率 最大的一条线。SML:是描述任何资产风险(B值) 与预期收益对应关系的线。刻画的是作为风险资产 的函数的单项资产的风险溢价 资本市场线和证券市场线的区别:资本市场线通过 标准来衡量每单位总风险的风险溢价(超过无风险 收益的收益)。资本市场线只应用于有效市场投资 组合,证券市场线刻画的是作为风险资产的函数的 单项资产的风险溢价。证券市场线经常被用来衡量 投资表现。 解释利率期限结构1流动偏好理论。这种理论认为 长期债券收益高于短期债券收益,因为短期债券流 动性高,易于变现,而长期债券流动性差。人们购 买长期债券在某种程度上牺牲了流动性,因而要求 得到补偿。2预期理论。该理论认为,如果人们预 期利率会上升,长期利率就会高于短期利率。这就 是说,如果所有投资者预期利率上升,收益曲线将 向上倾斜;当经济周期从高涨、繁荣即将过渡到衰 退时如果人们预期利率保持不变,那么收益曲线将 持平;如果在经济衰退初期人们预期未来利率会下 降,那么就会形成向下倾斜的收益曲线。3市场分 割理论。它是说,因为人们有不同的期限偏好,所 以长期、中期、短期债券便有不同的供给和需求, 从而形成不同的市场,它们之间不能互相替代。根 据供求量的不同,它们的利率各不相同。 债券定价法则:①债券价格与收益率成反比②债券 的到期收益升高会导致其价格变化幅度小于等规 模的收益下降③长期债券价格对利率变化的敏感 性比短期债券更高④当到期时间增加时,债券价格 对收益变化的敏感性以下降的比率增加⑤利率风 险与债券息票率成反比⑥债券价格对其收益变化 的敏感性与当前出售债券的到期收益成反比

博迪投资学重点资料

博迪投资学重点

第一章 1、金融资产分为哪三类?每类包含哪些资产(P4) 答:金融资产通常可以分为三类:固定收益型金融资产,权益型金融资产和衍生金融资产。 固定收益型金融资产或称为债务性证券,承诺支付固定的收益流,或按某一特定公式计算的现金流。固定收益型金融资产,一种极端是货币市场上的债务型证券,这些债券的特点是期限短,流动性强且风险小,如美国国库券和银行存单。相反,货币市场上的固定收益型证券是指一些长期证券,如美国国债,以及联邦代理机构,州和地方政府、公司法相的债券,这些债券有的风险很低有的风险很高。 权益性金融资产或普通股,代表了证券持有者对公司的所有权。权益型债券持有者没有被承诺任何特定收益,但是他们可以获得公司分配的股利。并按照相应的比例拥有对公司实物资产的所有权。权益投资的绩效与公司运营的成败密切相关。 衍生证券,是在货币、债券、股票等传统金融工具的基础上衍化和派生的,以杠杆和信用交易为特征的金融工具。如:期货合约,期权合约,远期合同,互换合同。 2、金融市场的作用 答:金融市场是指以金融资产为交易对象而形成的供求关系及其机制的总和。 简单的说就是它有四大作用:1、融资 2、调节 3、避险 4、信号 金融市场的信息作用: 促使资本流向前景良好的公司(资金的有效配置);

跨期消费: 通过购买金融资产来储存财富,将来卖出这些金融资产以供消费; 风险分配:投资者可以选择满足自身特定风险偏好的证券; 所有权和经营权的分离: 获得稳定性的同时也引发了代理问题。 或: 1.金融市场能够迅速有效地引导资金合理流动,提高资金配置效率。 2.金融市场具有定价功能,金融市场价格的波动和变化是经济活动的晴雨表。 3.金融市场为金融管理部门进行金融间接调控提供了条件。 4.金融市场的发展可以促进金融工具的创新。 5.金融市场帮助实现风险分散和风险转移。 6.金融市场可以降低交易的搜寻成本和信息成本。 简写:可调整利率抵押贷款(ARMs),信用违约掉期(CDS),抵押支持债券(MBS) 第二章 1、货币市场有哪些工具? 答:货币市场工具指:期限1年以内的证券期限短、流动性强、风险低,交易额大,如: 1、短期国库券(T-bills) 2、大额可转让存单(CD) 3、商业票据 4、银行承兑汇票 5、欧洲美元(Eurodollars) 6、回购协议(RPs)和逆回购 7、联邦基金(federal funds) 8、经纪人拆借 9、伦敦银行同业间拆借利率(LIBOR)2、债券市场有哪些工具?、

投资学 博迪 第九版 中文答案 第三章

1、 答案可能不一 2、 交易商公布买入价格和卖出价格。 交易不活跃的股票的买卖价差大。 交易活跃的股票的 买卖价差小。 3、 a 原则上,潜在的损失是无限的,随着股票的价格上升而增加。 b 如果止购指令为128,则每股的损失最大为8美元,总共为800美元。当IBM的股价超过128美元,止购指令就会被执行,限制卖空交易的损失。 4、 a 市场委托指令是指按照当前市场价格立即执行的买入或者卖出指令。市场委托指令强调的是执行的速度(执行不确定性的减少)。市场委托指令的缺点就是执行价格不能提前确定,因此造成价格的不确定性。 5、 a电子通信网络的优势在于它能够执行大宗订单而不影响公众的报价。因为证券的流动性较差,大宗交易不太可能发生,因此他不可能通过电子通信网络交易。电子限价指令市场办理证券的交易量大,这个流动性不足的证券不大可能被电子限价指令市场交易。 中级题 6、 a 股票购买价格为:300*$40=$12000.借款为$4000,因此投资者权益(保证金) 为:$8000 b 股票的价值为:300*$30=$9000。年末借款变为: $4,000 × 1.08 = $4,320。因此,投资者账 户中的剩余保证金为:$9,000 ? $4,320 = $4,680, 则保证金比例为:$4,680/$9,000 = 0.52 = 52%,因此投资者不会收到保证金催缴通知。 c 投资收益率=(期末权益-期初权益)/期初权益=($4,680 ? $8,000)/$8,000 = ?0.415 = ?41.5% 7、 a 期初保证金是:0.50 × 1,000 × $40 = $20,000。股票价格上涨, 则投资者损失为:$10 × 1,000 = $10,000。此外,投资者必须支付股利:$2 × 1,000 = $2,000 ,所以,剩余保证金为:$20,000 – $10,000 – $2,000 = $8,000。 b 保证金比例为:$8,000/$50,000 = 0.16 = 16%,所以投资者会收到保证金催缴通知。 c 投资收益率=(期末权益-期初权益)/期初权益=(?$12,000/$20,000) = ?0.60 = ?60% 8、 a 买入指令会在最低的限价卖出指令处执行,执行价格:$50.25 b 下一条买入指令会在次优限价卖出指令处执行,执行价格为$51.50 c 要增加库存。有相当大的购买需求价格略低于50美元,这表明下行风险有限。相反,限价卖出指令较少,说明适度的买入指令会导致价格大幅上升。 9 a $10,000购买200股股票。股价上涨10%,则 收益= $10,000*10%=$1,000。利息=0.08 ×$5,000 = $400,收益率=($1,000-$400)/ $5,000=0.12=12% b

博迪投资学重点

第一章 1、金融资产分为哪三类?每类包含哪些资产(P4) 答:金融资产通常可以分为三类:固定收益型金融资产,权益型金融资产和衍生金融资产。 固定收益型金融资产或称为债务性证券,承诺支付固定的收益流,或按某一特定公式计算的现金流。固定收益型金融资产,一种极端是货币市场上的债务型证券,这些债券的特点是期限短,流动性强且风险小,如美国国库券和银行存单。相反,货币市场上的固定收益型证券是指一些长期证券,如美国国债,以及联邦代理机构,州和地方政府、公司法相的债券,这些债券有的风险很低有的风险很高。 权益性金融资产或普通股,代表了证券持有者对公司的所有权。权益型债券持有者没有被承诺任何特定收益,但是他们可以获得公司分配的股利。并按照相应的比例拥有对公司实物资产的所有权。权益投资的绩效与公司运营的成败密切相关。 衍生证券,是在货币、债券、股票等传统金融工具的基础上衍化和派生的,以杠杆和信用交易为特征的金融工具。如:期货合约,期权合约,远期合同,互换合同。 2、金融市场的作用 答:金融市场是指以金融资产为交易对象而形成的供求关系及其机制的总和。 简单的说就是它有四大作用:1、融资2、调节3、避险4、信号 金融市场的信息作用: 促使资本流向前景良好的公司(资金的有效配置); 跨期消费: 通过购买金融资产来储存财富,将来卖出这些金融资产以供消费; 风险分配:投资者可以选择满足自身特定风险偏好的证券; 所有权和经营权的分离: 获得稳定性的同时也引发了代理问题。 或: 1.金融市场能够迅速有效地引导资金合理流动,提高资金配置效率。 2.金融市场具有定价功能,金融市场价格的波动和变化是经济活动的晴雨表。 3.金融市场为金融管理部门进行金融间接调控提供了条件。 4.金融市场的发展可以促进金融工具的创新。 5.金融市场帮助实现风险分散和风险转移。 6.金融市场可以降低交易的搜寻成本和信息成本。 简写:可调整利率抵押贷款(ARMs),信用违约掉期(CDS),抵押支持债券(MBS) 第二章 1、货币市场有哪些工具? 答:货币市场工具指:期限1年以内的证券期限短、流动性强、风险低,交易额大,如: 1、短期国库券(T-bills) 2、大额可转让存单(CD) 3、商业票据 4、银行承兑汇票 5、欧洲美元(Eurodollars) 6、回购协议(RPs)和逆回购 7、联邦基金(federal funds) 8、经纪人拆借 9、伦敦银行同业间拆借利率(LIBOR) 2、债券市场有哪些工具?、 答:期限超过1年的证券,期限长、风险有大有小。分类如下: 1、中期国债(期限最长是10年)和长期国债(期限从10年到30年不等)(价格:以面值的百分比,32进制) 2、通胀保值债券(TIPS,规避通货膨胀风险) 3、联邦机构债券(主要的抵押机构:联邦住房贷款银行·(FHLB),联邦国民抵押贷款协会(FNMA,房利美),政府国民抵押贷款协会(GNMA),联邦住房贷款抵押公司(FHLMC,房地美)) 4、国际债券(外国债券,欧洲债券) 5、市政债券(一般责任债券,收入债券,风险较高) 6、公司债券(抵押债券,无抵押债券或信用债券,次级债券) 7、抵押贷款和抵押担保证券(MBS)

投资学 博迪 第九版 中文答案 第四章

基础题 1、单位投资信托基金的运营费用应该较低。因为一旦信托设立,信托投资组合是固定的, 当市场改变时,它不需要支付投资组合经理不断监控和调整投资者组合的费用。因为投资组合是固定的,所以单位投资信托基金几乎没有交易成本。 2、a 单位信托基金:大规模投资的多元化,大规模交易的低成本,低管理费用,可预测 的投资组合成分,投资组合的低换手率。 b 开放式基金:大规模投资的多元化,大规模交易的低成本,专业的管理可以实现在 机会出现时的买入或卖出,记录交易过程。 c 个人自主选择的股票和债券:没有管理费用,在协调个人所得税的情况下实现资本 利得或者损失,可以根据个人风险偏好来设计投资组合。 3、开放式基金是有义务以资产净值赎回投资者的股票,因此必须保持手头现金及现金证券 以满足潜在的赎回。封闭式基金不需要现金储备,因为对封闭式基金不能赎回。封闭式基金的投资者希望套现时,他们会出售股票。 4、平衡基金以相对稳定的比例投资于每个资产类别,供投资者投资整个资产组合时选择使 用。生命周期基金属于平衡基金,其资产配置取决于投资者的年龄构成。积极的生命周期基金,持有大量的股票,是面向年轻的投资者,而保守的生命周期基金,则持有大量的债券,主要针对年长的投资者。相比之下,资产配置基金会根据对每一个板块相对业绩的预测而显著改变基金在每一个市场的资产配置比例。因此资产配置资金更强调市场时机的选择。 5、与开放式基金不同,其基金股份随时准备以资产净值赎回,封闭式基金作为一种证券在 交易所中交易,因此,它的价格可以偏离它的净值。 6、交易所交易基金的优势: 交易所交易基金持续地交易,并且可以通过保证金来购买和出售 当交易所交易基金出售时,没有资本利得税(股票只是从一个投资者转移到了另一个投资者) 投资者直接从经纪人处购买,从而基金节省了直接向小投资者销售的成本,这种费用降低了管理费用。 交易所交易基金的劣势: 价格可能偏离资产净值(不像开放式基金) 在从经纪人手中购买时,必须支付费用(不像免佣基金) 中级题 7、发行价格包括6%的前端费用,也即销售费用,意味着每一美元的支付,仅能得到$0.94 的股票净值。因此发行价格=NAV/(1-load)=$10.70/(1-0.06)=$11.38 8、NAV=发行价格*(1-load)=$12.30*(1-0.05)=$11.69 9、股票价值 A $7,000,000 B $12,000,000 C $8,000,000 D $15,000,000 总值$42,000,000 NAV=($42,000,000-$30,000)/4,000,000=$10.49 10、股票的交易量=$15,000,000 换手率=$15,000,000/$42,000,000=0.357=35.7% 11、 a NAV=($200,000,000-$3,000,000)/5,000,000=$39.40

博迪投资学第10版笔记和课后习题详解

博迪《投资学》(第10版)笔记和 课后习题详解 益星学习网提供全套资料 第一部分复习笔记 1实物资产与金融资产 (1)概念 实物资产指经济活动中所创造的用于生产商品和提供服务的资产。实物资产包括:土地、建筑物、知识、机械设备以及劳动力。实物资产和“人力”资产是构成整个社会的产出和消费的主要内容。 金融资产是对实物资产所创造的利润或政府的收入的要求权。金融资产主要指股票或债券等有价证券。金融资产是投资者财富的一部分,但不是社会财富的组成部分。 (2)两种资产的区分 ①实物资产能够创造财富和收入,而金融资产却只是收入或财富在投资者之间配置的一种手段。 ②实物资产通常只在资产负债表的资产一侧出现,而金融资产却可以作为资产或负债在资产负债表的两侧都出现。对企业的金融要求权是一种资产,但是,企业发行的这种金融要求权则是企业的负债。 ③金融资产的产生和消除一般要通过一定的商务过程。而实物资产只能通过偶然事故或逐渐磨损来消除。 (3)金融资产分类 通常将金融资产分为三类:固定收益型、权益型和衍生金融资产,具体如下: ①固定收益型金融资产,或称为债券,承诺支付一系列固定的,或按某一特定公式计算的现金流。 ②公司的普通股或权益型金融资产代表了公司所有权份额。股权所有者不再享有任何特定的收益,但在公司选择分红时可以获得公司派发的股息,同时他们还拥有与持股比例相应的公司实物资产的所有权。

③衍生证券(如期权和期货合约)的收益取决于其他资产(如股票和债券)的价格。 2金融市场 (1)金融市场与经济 ①金融市场的概念 金融市场是指以金融资产为交易对象而形成的供求关系及其机制的总和。它包括三层含义:一是它是金融资产进行交易的一个有形和无形的场所;二是它反映了金融资产的供应者和需求者之间所形成的供求关系;三是它包含了金融资产交易过程中所产生的运行机制。 ②金融市场的作用 a.金融市场在资本配置方面起着关键作用,股票市场上的投资者最终决定了公司的存亡。b.金融市场允许人们通过金融资产储蓄财富,使人们的消费与收入在时间上分离。人们可以通过调整消费时机获得最满意的消费。 c.金融市场使人们可以通过金融资产的买卖来分配实物资产的风险。 d.金融市场保证了公司经营权和所有权的分离。 ③代理问题 代理问题是指公司的管理者追求自己的利益而非公司的利益所产生的管理者与股东潜在的利益冲突。解决代理问题的管理机制有:期权等激励机制、通过董事会解雇管理者以及雇佣独立人士监控管理者。绩效差的公司通常面临着被收购的危机,这是一种外部的激励。 ④公司治理 公司治理危机包括会计丑闻、分析师丑闻和首次公开发行中的问题。 (2)投资过程 投资资产可以分为股票、债券、不动产、商品等。投资者在构建投资组合时,需要做出两类决策:资产配置决策和证券选择决策。资产配置决策是指投资者对这些资产大类的选择,证券选择决策是指在每一资产大类中选择特定的证券。 “自上而下”的投资组合构建方法是从资产配置开始的。一个自上而下的投资者首先会确定如何在大类资产之间进行配置,然后才会确定在每一类资产中选择哪些证券。 “自下而上”的投资组合构建方法是通过选择那些具有价格吸引力的证券而完成的,不需要过多地考虑资产配置。这种方法可能会使投资者无形中把赌注全投向经济的某一领域。但是,“自下而上”法确实可以使投资组合集中在那些最具投资吸引力的资产上。 (3)市场是竞争的 ①风险收益的权衡

相关文档

- Investments,11e,TestBank投资学第11版习题库课后习题答案.

- 博迪投资学第九版课件

- 投资学博迪第章中文版课件

- 研究生考试博迪《投资学》(第9版)笔记和课后习题详解 第六部分 共七部分

- 博迪投资学第九版中文PPTChap001

- 投资学博迪中文版

- 博迪投资学第九版中文PPTChap1

- 博迪第九版投资学中文答案第1-4章

- 博迪投资学第九版英文答案

- 投资学 博迪 第七版 超强重点 期末笔记 考研笔记

- 博迪投资学第九版课件

- 投资学博迪第12章中文版PPT

- 博迪投资学(第9版) 第一章

- 兹维博迪-投资学-第九版-中文课件

- 投资学 博迪 第九版 中文答案 第四章

- 投资学博迪第12章中文版PPT

- 投资学博迪第4章中文版PPT剖析讲解

- 投资学 博迪 第九版 中文答案 第一章

- 博迪投资学第九版课件

- 投资学-博迪-第九版-中文答案-第三章